اندیکاتور میانگین متحرک ساده یکی از کاربردی ترین اندیکاتور ها، در بازار مالیست. اهمیت این اندیکاتور در دوره آموزش پرایس اکشن ال بروکس به راحتی قابل مشاهده است. اگر می خواهید از این اندیکاتور استفاده بی نقصی داشته باشید باید همه چیز را درباره آن بدانید. در این مقاله، با جزئیات تمام مفاهیم و مراحل استفاده از این اندیکاتور آموزش داده شده است.

میانگینهای متحرک چیستند؟

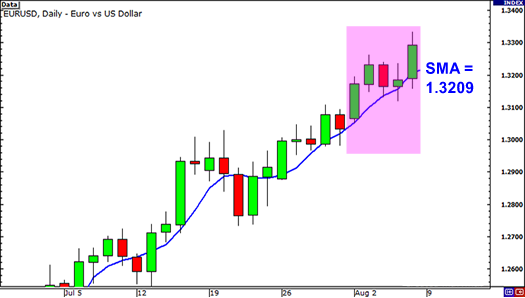

به بیان ساده میانگین متحرک راهی برای صاف کردن و از بین بردن نوسانات حرکت قیمت در طول زمان میباشد. منظور از عبارت "میانگین متحرک" این است که شما میانگین قیمت بسته شدن یک جفت ارز، ارز دیجیتال یا سهام را در طول X دوره زمانی گذشته میگیرید. بر روی نمودار، میانگین متحرک شبیه شکل زیر میباشد:

مانند هر اندیکاتور دیگری، اندیکاتور میانگین متحرک به ما کمک میکند تا قیمتهای آینده را پیشبینی کنیم. با نگاه کردن به شیب میانگین متحرک، بهتر میتوانید جهتگیری بالقوه قیمتهای بازار را تشخیص دهید.

همانطور که گفتیم، میانگینهای متحرک، حرکت قیمت را صاف میکنند.

انواع مختلفی از میانگینهای متحرک وجود دارد و هر یک از آنها دارای سطح "صافی" مخصوص به خود میباشد.

به طور کلی، هر چه میانگین متحرک صافتر باشد، آرامتر به حرکت قیمت واکنش نشان میدهد.

هر چه نوسان میانگین متحرک بیشتر باشد، سریعتر به حرکت قیمت واکنش نشان میدهد. برای اینکه میانگین متحرک صافتر باشد، باید میانگین قیمتهای بسته شدن را در طول دوره زمانی طولانیتری بگیرید.

حال احتمالا با خودتان فکر میکنید: "بیخیال! بگذار به قسمت خوب ماجرا برسیم. چگونه میتوانم از آنها در معامله استفاده کنم؟"

در این بخش، ابتدا لازم است دو گونه اصلی از میانگینهای متحرک را به شما معرفی کنیم:

- ساده

- نمایی

همچنین به شما خواهیم آموخت که چگونه آنها را محاسبه کرده و مزایا و معایب هر یک را شرح خواهیم داد. مانند هر درس دیگری در مدرسه فارکس، لازم است ابتدا اصول اولیه را فرا بگیرید!

وقتی این اصول را به خوبی فرا گرفتید (درست مانند مهارتهای کنترل توپ فوتبالیست آرژانتینی، لیونل مسی)، آنگاه روشهای مختلف استفاده از میانگینهای متحرک و نحوه ترکیب کردن آنها با استراتژی معاملاتی خود را به شما خواهیم آموخت.

در پایان این درس، مانند مسی روان بازی خواهید کرد!

آمادهاید؟

اگر پاسختان مثبت است آن را با صدای بلند اعلام کنید!

اگر پاسختان منفی است، به عقب بازگشته و مقدمه را دوباره مطالعه کنید.

میانگین متحرک ساده (SMA)

میانگین متحرک ساده (SMA) سادهترین نوع میانگین متحرک در تحلیل فارکس میباشد. اساسا یک میانگین متحرک ساده بوسیله جمع کردن قیمتهای بسته شدن "X" دوره زمانی گذشته و تقسیم عدد حاصله بر X محاسبه میگردد.

پیچیده بود؟؟؟

نگران نباشید، آنرا برای شما کاملا شفاف خواهیم کرد.

محاسبه میانگین متحرک ساده

اگر بخواهید یک میانگین متحرک ساده 5 دورهای را بر روی نمودار 1 ساعته رسم کنید، لازم است قیمتهای بسته شدن 5 ساعت گذشته را با هم جمع کرده و عدد به دست آمده را بر 5 تقسیم کنید. با اینکار میانگین قیمت بسته شدن در طی 5 ساعت گذشته را دارید. آن میانگین قیمتها را به هم وصل کرده و بدین ترتیب میانگین متحرک را به دست آورید.

اگر بخواهید میانگین متحرک ساده 5 دورهای را بر روی نمودار ارز 10 دقیقهای رسم کنید، باید قیمتهای بسته شدن طی 50 دقیق گذشته را با هم جمع نموده و عدد به دست آمده را بر 5 تقسیم کنید.اگر بخواهید میانگین متحرک ساده 5 دورهای را روی نمودار 30 دقیقهای رسم کنید، بایستی قیمتهای بسته شدن 150 دقیقه گذشته را با هم جمع کرده و حاصل را بر 5 تقسیم نمایید.به همین ترتیب میتوانید میانگین متحرک ساده را بر روی یک نمودار با هر چهارچوب زمانی به دست آورید.

اغلب پلتفرمهای معاملاتی تمام این محاسبات را برای ما انجام میدهند. علت اینکه نحوه محاسبه میانگینهای متحرک را بررسی کردیم این بود که فهم آنها بسیار مهم است. این امر به شما کمک میکند تا روش تصحیح و تنظیم اندیکاتور را به خوبی یاد بگیرید.یادگیری نحوه کارکرد یک اندیکاتور به این معنا است که با تغییر شرایط بازار، شما میتوانید استراتژیهای مختلف را ایجاد کرده و تنظیم نمایید.

حال باید بدانید که تقریبا مانند هر اندیکاتور دیگر فارکس، میانگینهای متحرک با تاخیر عمل میکنند. از آنجاییکه شما میانگینهای قیمتهای گذشته را میگیرید، در واقع فقط مسیر کلی گذشته نزدیک و جهت کلی رفتار قیمت در "آینده" کوتاه مدت را مشاهده میکنید.سلب مسئولیت: میانگینهای متحرک شما را به یک احضارکننده روح و پیشگو تبدیل نخواهند کرد!

مثال زیر به شما نشان میدهد که چگونه میانگینهای متحرک، رفتار قیمت را صاف میکنند.

در نمودار بالا، سه میانگین متحرک ساده مختلف را بر روی نمودار 1 ساعته جفت ارز USD/CHF رسم کردهایم. همانطور که میتوانید ببینید، هر چه دوره زمانی میانگین متحرک ساده طولانیتر باشد، به میزان بیشتری نسبت به حرکت قیمت تاخیر دارد.

توجه کنید که چگونه میانگین متحرک ساده 62-SMA در مقایسه با 30-SMA و 5-SMA، از قیمت فعلی دورتر است.

دلیل این امر این است که 62-SMA قیمتهای بسته شدن 62 دوره زمانی گذشته را با هم جمع کرده و آن را بر 62 تقسیم میکند. هر چه دوره زمانی مورد استفاده برای میانگین متحرک ساده طولانیتر باشد، آهستهتر به حرکت قیمت واکنش نشان میدهد.

میانگینهای متحرک ساده در نمودار بالا تمایلات کلی بازار را در این نقطه از زمان نشان میدهند. در اینجا میتوانیم ببینیم که جفت ارز در حال ایجاد یک روند است.

به جای نگاه کردن صرف به قیمت فعلی بازار، میانگینهای متحرک به ما دیدگاه وسیعتری داده و اکنون میتوانیم جهت کلی قیمت آینده آن را اندازهگیری کنیم. با استفاده از میانگینهای متحرک ساده، میتوانیم بگوییم که آیا یک جفت ارز در حال روند صعودی، روند نزولی یا صرفا دارای حرکت نوسانی است.

یک مشکل در میانگین متحرک ساده وجود دارد: به جهشهای ناگهانی حساس است. وقتی این امر رخ دهد، میانگین متحرک ساده میتواند به ما سیگنال اشتباه بدهد. ممکن است فکر کنیم که احتمالا یک روند جدید ارز در حال شکلگیری است، در حالیکه در واقع چیزی تغییر نکرده است.

در قسمت بعدی، گونه دیگری از میانگین متحرک را به شما معرفی خواهیم کرد که از این مشکل اجتناب میکند.

میانگین متحرک نمایی (EMA)

همانطور که در درس قبل گفتیم، میانگینهای متحرک ساده میتوانند بوسیلهی حرکات ناگهانی دچار انحراف شوند. با یک مثال شروع میکنیم.

بر روی نمودار روزانه جفت ارز EUR/USD، میانگین متحرک ساده 5 دورهای (5-SMA) را رسم میکنیم.

قیمت بسته شدن برای 5 روز گذشته به شرح زیر است:

روز اول: 1.3172

روز دوم: 1.3231

روز سوم: 1.3164

روز چهارم: 1.3186

روز پنجم: 1.3293

میانگین متحرک ساده به صورت زیر محاسبه میگردد:

(1.3172 + 1.3231 + 1.3164 + 1.3186 + 1.3293) / 5 = 1.3209

بسیار ساده است!

خوب، حال ببینیم در صورتیکه خبری در روز دوم باعث سقوط قیمت یورو در بازار شود، چه وضعیتی روی میدهد. فرض کنید این خبر باعث نزول جفت ارز EUR/USD و بسته شدن آن در نرخ 1.3000 میشود. ببینیم این امر چه تاثیری بر میانگین متحرک ساده 5 دورهای خواهد داشت.

روز اول: 1.3172

روز دوم: 1.3000

روز سوم: 1.3164

روز چهارم: 1.3186

روز پنجم: 1.3293

میانگین متحرک ساده به صورت زیر محاسبه میگردد:

(1.3172 + 1.3000 + 1.3164 + 1.3186 + 1.3293) / 5 = 1.3163

نتیجه میانگین متحرک ساده در این حالت بسیار کمتر خواهد بود و این تصور را برای شما بوجود میآورد که قیمت واقعا در حال تنزل است در صورتی که در واقع، روز دوم صرفا یک رویداد یک باره بوده که بوسیله نتایج ضعیف یک گزارش اقتصادی ایجاد شده است.

نکتهای که سعی در بیان آن داریم این است که گاهی اوقات میانگین متحرک ساده ممکن است خیلی ساده باشد. اگر راهی وجود داشت که میتوانستید آن حرکات ناگهانی را حذف کنید، در آن صورت دچار اشتباه نمیشدید.

راهی که برای رفع این مشکل وجود دارد، میانگین متحرک نمایی نامیده میشود.

میانگین متحرک نمایی (EMA) وزن بیشتری را به دورههای اخیر میدهید. در مثال بالا، میانگین متحرک نمایی وزن بیشتری را به قیمتهای روزهای متاخرتر یعنی روزهای سوم، چهارم و پنجم خواهد داد.

این بدان معنا است که حرکت ناگهانی روز دوم ارزش کمتری داشته و در مقایسه با حالتی که میانگین متحرک ساده را محاسبه کردیم، تاثیر کمتری در نتیجه میانگین متحرک خواهد داشت.

اگر به این موضوع فکر کنید درخواهید یافت که کاملا قابل توجیه است زیرا میانگین متحرک نمایی به رفتار اخیر معاملهگران اهمیت بیشتری میدهد.

میانگین متحرک نمایی (EMA) و میانگین متحرک ساده (SMA) در کنار هم بگذارید نگاهی به نمودار 4 ساعته جفت ارز USD/JPY بیاندازیم تا مشخص شود که میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) در کنار هم بر روی یک نمودار چگونه دیده میشوند.

توجه کنید که چگونه خط قرمز (میانگین متحرک نمایی 30-EMA) در مقایسه با خط آبی (میانگین متحرک ساده 30-SMA) به قیمت نزدیکتر به نظر میآید. این بدان معنا است که میانگین متحرک نمایی به طور دقیقتری رفتار قیمت اخیر را نشان میدهد. احتمالا میتوانید حدس بزنید چرا این اتفاق میافتد.دلیل آن این است که میانگین متحرک نمایی به اتفاقاتی که به تازگی در حال افتادن بوده است اهمیت بیشتری میدهد. هنگام معامله کردن، بسیار مهمتر است که ببینیم معاملهگران اکنون در حال انجام چه کاری هستند تا اینکه هفته گذشته یا ماه گذشته در حال انجام چه کاری بودهاند.

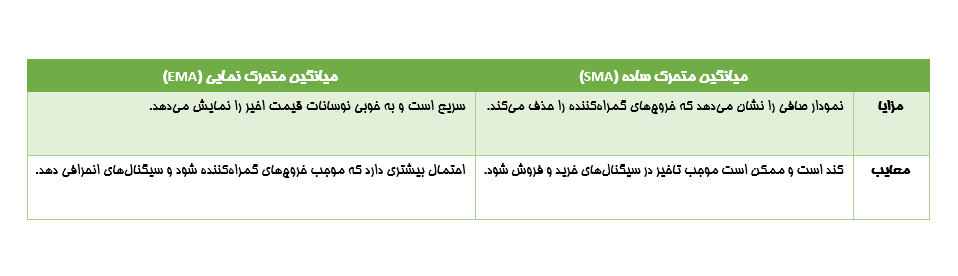

میانگین متحرک ساده در مقابل میانگین متحرک نمایی

حال شاید از خودتان بپرسید که کدام یک بهتر است؟ میانگین متحرک ساده یا نمایی؟

ابتدا اجازه دهید با میانگین متحرک نمایی شروع کنیم. وقتی که میانگین متحرکی میخواهید که نسبتا سریع به رفتار قیمت واکنش نشان دهد، در آن صورت میانگین متحرک نمایی با دوره زمانی کوتاه بهترین انتخاب است.

این نوع میانگینهای متحرک نمایی میتوانند به شما کمک کنند که روندها را خیلی زود شناسایی کنید (در این مورد بعدا بیشتر صحبت خواهیم کرد) که این امر منجر به سود بیشتر میشود. در حقیقت، هر چه زودتر روند را تشخیص دهید زمان طولانیتری میتوانید بر آن سوار شده و سودها را جمعآوری کنید.جنبه منفی استفاده از میانگین متحرک نمایی این است که ممکن است در طی دوره تثبیت دچار گمراهی شوید.

از آنجاییکه این میانگین متحرک خیلی سریع به قیمت واکنش نشان میدهد، ممکن است فکر کنید که یک روند در حال شکلگیری است در حالیکه میتواند صرفا یک جهش قیمت باشد. در صورتیکه به دنبال اندیکاتوری بسیار سریع هستید، میانگین متحرک نمایی میتواند مورد مناسبی باشد.اما در مورد میانگین متحرک ساده عکس این حالت صحیح است. هنگامی که میانگین متحرکی میخواهید که صافتر بوده و آهستهتر به حرکت قیمت واکنش نشان دهد، در این صورت میانگین متحرک ساده با دوره زمانی طولانیتر بهترین انتخاب است.

وقتی به چهارچوبهای زمانی طولانیتر نگاه میکنید، این میانگین متحرک مناسبتر است چرا که میتواند به شما ایدهای از روند کلی بدهد.همچنین با توجه به اینکه به آرامی به رفتار قیمت واکنش نشان میدهد، احتمالا میتواند از شما در مقابل خروجهای گمراهکننده محافظت کند. جنبه منفی این است که ممکن است شما را با تاخیری طولانی مواجه کند و احتمال دارد یک قیمت ورود خوب یا یک معامله را تماما از دست بدهید.

یک قیاس ساده برای به خاطر سپردن تفاوت بین این دو میانگین متحرک این است که خرگوش و لاکپشت را در خاطر داشته باشید.

لاکپشت مانند SMA کند است، بنابراین ممکن است ورود زودهنگام به روند را از دست بدهید. با اینحال، دارای پوستهای سخت است که خودش را محافظت میکند و به صورت مشابه، استفاده از میانگینهای متحرک ساده به شما کمک خواهد کرد تا از گرفتار شدن در خروجهای گمراهکننده اجتناب نمایید.

از سوی دیگر، خرگوش مانند EMA سریع است. او به شما کمک میکند تا به آغاز روند دست یابید اما این ریسک را دارید که بوسیله خروجهای گمراهکننده از مسیر اصلی خارج شوید.

جدول زیر به شما کمک میکند که مزایا و معایب هر یک را به خاطر بسپارید.

خوب، کدامیک بهتر است؟

این مساله در واقع به تصمیم شما بستگی دارد.

بسیاری از معاملهگران چندین میانگین متحرک رسم میکنند تا از مزایای هر دو بهرهمند شوند. آنها ممکن است از یک میانگین متحرک ساده با دوره زمانی طولانیتر استفاده کنند تا به روند کلی پی ببرند و سپس از یک میانگین متحرک نمایی با دوره زمانی کوتاهتر برای پیدا کردن زمانی خوب برای ورود به معامله استفاده نمایند.

تعدادی استراتژی معاملاتی وجود دارد که بر اساس استفاده از میانگینهای متحرک بنا شدهاند. در درسهای بعدی موارد زیر را به شما آموزش خواهیم داد:

- چگونه از میانگینهای متحرک برای تشخیص روند استفاده کنیم

- چگونه همگذری (تقاطع) میانگینهای متحرک را با سیستم معاملاتی خود ترکیب کنیم

- چگونه میانگینها متحرک میتوانند به عنوان سطوح حمایت و مقاومت پویا (دینامیک) مورد استفاده قرار گیرند

حال زمان تنفس است! نموداری پیدا کرده و با میانگینهای متحرک بازی کنید! گونههای مختلف را امتحان کرده و سعی کنید آنها را با دورههای زمانی مختلف آزمایش کنید. در طول زمان درخواهید یافت که کدام میانگین متحرک برای شما بهتر کار میکند.

روش استفاده از میانگینهای متحرک برای یافتن روندها

یکی از روشهای خوب استفاده از میانگینهای متحرک، کمک گرفتن از آنها برای تشخیص روند میباشد.

سادهترین راه این است که یک میانگین متحرک ساده روی نمودار رسم شود. وقتی روندهای حرکت قیمت بالای میانگین متحرک قرار بگیرند، نشانه آن است که قیمت در یک روند صعودی عمومی است.اگر روندهای حرکت قیمت تمایل به ماندن زیر میانگین متحرک را داشته باشند، نشاندهنده این است که در یک روند نزولی قرار دارد.

مشکل این روش آن است که بیش از حد ساده و سطحی است.

فرض کنید جفت ارز USD/JPY در یک روند نزولی بوده است اما یک گزارش خبری منتشر شده و باعث بالاتر رفتن نرخ آن میشود.

شما میبینید که قیمت اکنون بالای میانگین متحرک است. با خودتان فکر میکنید:

"خوب... به نظر میآید که این جفت ارز در حال تغییر جهت میباشد. زمان خرید فرا رسیده است!"

در نتیجه آن کار را انجام میدهید. شما یک میلیارد واحد خرید میکنید زیرا اطمینان دارید که جفت ارز USD/JPY صعود خواهد کرد.

اما شما دچار اشتباه شدهاید! این خروج قیمت صرفا به خاطر عکسالعمل معاملهگران به انتشار اخبار بوده است و پس از آن روند ادامه یافته و قیمت همچنان کاهش مییابد!

کاری که برخی از معاملهگران انجام میدهند (و توصیه میکنیم که شما هم انجام دهید) این است که به جای یک میانگین متحرک، روی نمودارهایشان چند میانگین متحرک رسم میکنند. این کار به آنها نشانهای آشکارتر میدهد که بر اساس ترتیب قرارگیری میانگینهای متحرک تشخیص دهند که آیا جفت ارز در روند صعود است یا در روند نزولی. بگذارید توضیح دهیم:

در یک روند صعودی، میانگین متحرک "سریعتر" باید بالای میانگین متحرک "کندتر" قرار بگیرد و برای روند نزولی عکس این حالت صادق است. برای مثال، فرض کنید دو میانگین متحرک داریم: میانگین متحرک 10 دورهای و میانگین متحرک 20 دورهای. بر روی نمودار شما چیزی شبیه شکل زیر مشاهده خواهد شد:

تصویر بالا نمودار روزانه جفت ارز USD/JPY است. در طول روند صعودی، میانگین متحرک ساده 10-SMA بالای 20-SMA قرار دارد. همانطور که مشاهده میکنید، شما میتوانید از میانگینهای متحرک استفاده کنید تا ببینید یک جفت ارز در روند صعودی است یا نزولی. ترکیب این امر با دانش شما در مورد خطوط روند، کمک میکند تا بتوانید تصمیم بگیرید که یک ارز را بخرید یا بفروشید.

شما میتوانید بیش از دو میانگین متحرک را بر روی نمودار خود قرار دهید. تا وقتیکه خطوط به ترتیب قرا بگیرند (سریعترین به کندترین در روند صعودی و کندترین به سریعترین در روند نزولی)، میتوانید بگویید که جفت ارز در روند صعودی است یا در روند نزولی.

روش استفاده از همگذری (تقاطع) میانگینهای متحرک برای ورود به معاملات

در حال حاضر میدانید که چگونه با رسم چند میانگین متحرک بر روی نمودار خود، روند را شناسایی کنید. همچنین باید بدانید که میانگینهای متحرک میتوانند به شما کمک کنند تا تشخیص دهید یک روند چه زمانی در آستانه تمام شدن یا برگشت قرار دارد.

تمام کاری که باید بکنید این است که چند میانگین متحرک را بر روی نمودار خود رسم کرده و منتظر یک همگذری باشید. اگر میانگینهای متحرک از روی یکدیگر عبور کنند، میتواند نشانه این باشد که روند به زودی تغییر خواهد کرد و در نتیجه این فرصت را برای شما فراهم میکند تا به نقطه ورود بهتری دست پیدا کنید. با داشتن نقطه ورود بهتر، این شانس را دارید که سود بیشتری به جیب بزنید!

اجازه دهید با نگاهی دیگر به نمودار روزانه جفت ارز USD/JPY، روش معامله کردن بر اساس همگذری میانگینهای متحرک را شرح دهیم.

بر اساس نمودار بالا از ماه آوریل تا ماه جولای، جفت ارز در یک روند صعودی خوب بوده است. پیش از اینکه به آرامی به سمت پایین برگردد، در حوالی نرخ 124.00 به اوج قیمت رسیده است. در اواسط ماه جولای، میبینیم که میانگین متحرک ساده 10-SMA با قطع کردن میانگین متحرک ساده 20-SMA به پایین آن میرود.

و بعدا چه اتفاقی افتاده است؟

یک روند نزولی خوب!

اگر در محل همگذری میانگینهای متحرک وارد یک معامله فروش شده بودید، چیزی حدود هزار پیپ به دست میآورید.

مسلما هر معاملهای به اندازه هزار پیپ، صد پیپ یا حتی ده پیپ سودده نخواهد بود.

آن معامله حتی میتواند زیانده باشد که بدان معنا است که باید چیزهای دیگری مانند محل قرارگیری دستورات حد ضرر و حد سود را نیز در نظر داشته باشید. شما نمیتوانید بدون داشتن برنامه وارد یک معامله شوید!

کاری که برخی از معاملهگران انجام میدهند این است که وقتی یک همگذری جدید بوجود آمده باشد یا قیمت بر خلاف جهت پوزیشن آنها به میزان پیپ از پیش تعیین شدهای حرکت کرده باشد، پوزیشنهای خود را میبندند.

این کاری است که در سیستم HLHB انجام میشود. در این سیستم وقتی یک همگذری جدید بوجود آمده باشد از معامله خارج میشوند در حالی که به عنوان احتیاط یک دستور حد ضرر نیز به اندازه 150 پیپ گذاشته میشود.

دلیل انجام این کار این است که شما نمیدانید که همگذری بعدی چه زمانی اتفاق خواهد افتاد. اگر به مدت طولانی صبر کنید ممکن است در انتها به خودتان صدمه بزنید!چیزی که در مورد سیستم همگذری باید مورد توجه قرار گیرد این است که در حالیکه آنها به زیبایی در یک محیط بیثبات و/یا در روندها عمل میکنند، زمانی که قیمت روند خاصی نداشته و در حال نوسان است، خیلی خوب عمل نمیکنند.در این شرایط با تعداد زیادی نشانههای همگذری روبرو شده و پیش از اینکه دوباره یک روند را به دست آورید به دفعات با سطح خروج مواجه میشوید.

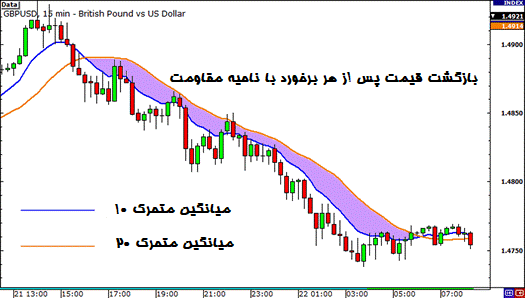

روش استفاده از میانگینهای متحرک به عنوان سطوح حمایت و مقاومت پویا (دینامیک)

راه دیگر برای استفاده از میانگینهای متحرک این است که از آنها به عنوان سطوح حمایت و مقاومت پویا بهره ببریم.

از این جهت به آنها پویا میگوییم که آنها شبیه خطوط حمایت و مقاومت افقی سنتی نیستند. آنها بر اساس رفتار قیمت اخیر به طور مداوم در حال تغییر هستند.

معاملهگران زیادی هستند که به این میانگینهای متحرک به عنوان سطوح حمایت و مقاومت کلیدی نگاه میکنند. این معاملهگران زمانی که قیمت پایین آمده و میانگین متحرک را میآزماید، میخرند یا وقتی قیمت افزایش یافته و میانگین متحرک را لمس میکند، اقدام به فروش میکنند.

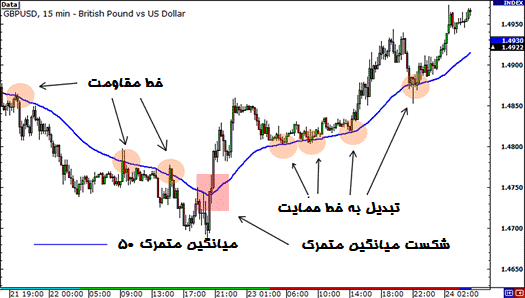

در اینجا نگاهی به نمودار 15 دقیقهای جفت ارز GBP/USD و میانگین متحرک نمایی 50-EMA که بر روی آن رسم شده میاندازیم. بگذارید ببینیم که آیا این میانگین متحرک به عنوان سطح حمایت یا مقاومت پویا عمل میکند یا خیر.

به نظر میآید که به خوبی این کار را انجام داده است! هر بار که قیمت به 50-EMA نزدیک شده و آن را آزموده است، به عنوان سطح مقاومت عمل کرده و قیمت به پایین باز گشته است. حیرتآور است!

چیزی که باید به خاطر بسپارید این است که آنها درست مانند خطوط حمایت و مقاومت معمولی هستند.

این بدان معناست که قیمت همیشه از میانگین متحرک کاملا برگشت نخواهد خورد. گاهی اوقات پیش از اینکه دوباره به مسیر روند فعلی باز گردد، کمی از میانگین متحرک عبور میکند.

همچنین زمانهایی هست که قیمت از میانگین متحرک به صورت کامل عبور میکند. کاری که برخی از معاملهگران انجام میدهند این است که دو میانگین متحرک را رسم میکنند و فقط زمانی خرید یا فروش انجام میدهند که قیمت در فضای میانی بین دو میانگین متحرک قرار گیرد.

شما میتوانید این ناحیه میانی را "منطقه" بنامید.

نگاهی دیگر به نمودار 15 دقیقهای جفت ارز GBP/USD میاندازیم اما این بار از دو میانگین متحرک 10-EMA و 20-EMA استفاده میکنیم.

در نمودار بالا میبینید که قیمت به دفعات معدودی از میانگین متحرک نمایی 10-EMA به اندازه چند پیپ عبور کرد اما پس از آن دوباره سقوط نموده است.

برخی از معاملهگران از استراتژیهای روزانه مانند این استفاده میکنند. ایده این است که درست مانند نواحی حمایت و مقاومت افقی، این میانگینهای متحرک نیز باید مانند مناطق یا نواحی مورد علاقه تلقی شوند.

بنابراین ناحیه بین میانگینهای متحرک میتواند به عنوان یک منطقه حمایت یا مقاومت در نظر گرفته شود.

شکسته شدن سطح حمایت یا مقاومت پویا

اکنون میدانید که میانگینهای متحرک میتوانند به صورت بالقوه به عنوان سطح حمایت یا مقاومت عمل کنند. با ترکیب تعدادی از آنها میتوانید یک منطقه کوچک رضایتبخش را برای خودتان داشته باشید. اما این را نیز باید بدانید که درست مانند هر سطح حمایت و مقاومت دیگری، آنها نیز میتوانند شکسته شوند.

بگذارید نگاهی دیگر بر میانگین متحرک نمایی 50-EMA بر روی نمودار 15 دقیقهای جفت ارز GBP/USD بیاندازیم.

در نمودار بالا، میبینیم که میانگین متحرک نمایی 50-EMA برای مدتی که جفت ارز GBP/USD مکررا از آن برگشت خورده است، به عنوان یک سطح مقاومت قوی عمل کرده است.

با این حال، همانطور که با مستطیل قرمز رنگ مشخص کردهایم، در نهایت، قیمت از آن عبور کرده است. سپس قیمت مرحله اصلاح را شروع کرده و میانگین متحرک نمایی 50-EMA را دوباره آزموده است که نشان داده سطح حمایتی قوی است.

خوب پس متوجه شدیم که میانگینهای متحرک میتوانند به عنوان سطوح حمایت و مقاومت پویا عمل کنند.

یک نکته جالب در مورد استفاده از میانگینهای متحرک این است که آنها همواره در حال تغییر هستند یعنی اینکه شما میتوانید آنها را یک بار بر روی نمودار خود قرار داده و دیگر نیازی نیست به گذشته نگاه کنید تا سطوح حمایت و مقاومت بالقوه را کشف نمایید.

شما میدانید که این خط به احتمال خیلی زیاد یک ناحیه متحرک مورد علاقه را نشان میدهد. تنها مشکل موجود کشف این موضوع است که از کدام میانگین متحرک استفاده کنیم!

خلاصه: استفاده از میانگینهای متحرک

- انواع زیادی از میانگینهای متحرک وجود دارند. متداولترین نوع آنها میانگین متحرک ساده و میانگین متحرک نمایی میباشند.

- میانگینهای متحرک ساده، سادهترین شکل از میانگینهای متحرک هستند اما نسبت به حرکات ناگهانی حساس هستند.

- میانگینهای متحرک نمایی وزن بیشتری به قیمتهای اخیر میدهند بدین معنی که آنها تاکید بیشتری بر رفتار فعلی معاملهگران دارند.

- بسیار مهمتر است که بدانیم معاملهگران اکنون در حال انجام چه کاری هستند تا اینکه بینیم هفته پیش یا ماه گذشته چه کاری انجام دادهاند.

- میانگینهای متحرک ساده نسبت به میانگینهای متحرک نمایی صافتر هستند.

- میانگینهای متحرک با دوره زمانی طولانیتر، صافتر از میانگینهای متحرک با دوره زمانی کوتاهتر هستند.

- استفاده از میانگین متحرک نمایی میتواند به شما کمک کند که روند را سریعتر کشف کنید اما آنها مستعد انحراف بوسیله خروج قیمتهای گمراهکننده هستند.

- میانگینهای متحرک صافتر به حرکات قیمت آهستهتر واکنش نشان میدهند اما شما را از حرکات ناگهانی و خروجهای گمراهکننده حفظ میکنند. با این حال به دلیل عکسالعمل آهستهشان، میتوانند موجب تاخیر شما در ورود به یک معامله شده یا باعث شوند که برخی از فرصتهای خوب را از دست بدهید.

- میتوانید از میانگینهای متحرک برای تعیین روند، زمان ورود و زمان پایان یافتن معامله استفاده نمایید.

- میتوان از میانگینهای متحرک به عنوان سطوح حمایت و مقاومت پویا استفاده کرد.

- یکی از بهترین راهها برای استفاده از میانگینهای متحرک این است که چند نوع مختلف از آنها را بر روی نمودار رسم کنید. در این صورت میتوانید هم حرکات بلند مدت و هم حرکات کوتاه مدت را مشاهده کنید.

خوب، در صورتیکه تمام مطالب ذکر شده تا اینجا را فرا گرفتهاید، وقت آن است که نرمافزار معاملاتی خود را باز کرده و سعی کنید چند میانگین متحرک را روی آن رسم نمایید.

به یاد داشته باشید، استفاده از میانگینهای متحرک آسان است. قسمت سخت تعیین آن است که از کدام یک استفاده نمایید!

به همین دلیل است که باید شروع به آزمایش آنها بکنید تا دریابید که کدام یک با توجه به سبک معاملاتیتان، برای شما مناسبتر است. ممکن است سیستم دنبالهروی روند را ترجیح دهید یا امکان دارد بخواهید از آنها به عنوان سطح حمایت و مقاومت پویا استفاده کنید.

انجام هر کاری را که انتخاب میکنید، مطمئن شوید که مطالب را به خوبی دریافتهاید و سعی کنید تستهای مختلفی را انجام دهید تا ببینید چگونه آن کار با برنامه کلی معاملاتی شما متناسب میباشد.

شما تنها سه قدم تا ورود به دنیای فارکس فاصله دارید ( برای ورود روی لینک های زیر کلیک کنید):

2. آموزش فارکس

3. دنبال کردن اخبار از فارکس فکتوری