بسیاری از افراد علاقه مند هستند تا آموزش پرایس اکشن ببینند. اما قبل از آن شما نیاز دارید تا بدانید پرایس اکشن به زبان ساده چیست. و آیا آن می تواند شما را به سودی که می خواهید برساند. آیا آموزش فارکس از صفر تا صد باید شامل پرایس اکشن باید یا خیر. پس از آن تازه همه به اینجا می رسند که کدام سبک از پرایس اکشن می تواند آن ها را به سود برساند. پرایس اکشن شامل سبک های متفاوتی است که جداگانه آن را توضیح داده ایم اما در این مقاله می خواهیم شرح دهیم که پرایس اکشن ICT چیست.

برای آشنایی بهتر با پرایس اکشن ای سی تی باید گفت آن دومین سبک از پرایس اکشن است که شما با حروف انگلیسی اش سروکار دارید. سبک اول پرایس اکشن به روش RTM بود که به صورت مفصل راجع به آن توضیح داده ایم. اما این مقاله راجع به پرایس اکشن به سبک ICT است. به هر حال اگر نمیدانید پرایس اکشن RTM چیست میتوانید مقاله آن را مطالعه نمایید.

پرایس اکشن ICT چیست؟

پیش از این راجع به پرایس اکشن توضیح داده شده اما خالی از لطف نیست تا یک بار دیگر بگوییم که پرایس اکشن به مطالعه و تحلیل رفتار قیمت ها می پردازد. ما در پرایس اکشن به دنبال دلیل پشت هر نوسان در بازار هستیم. پرایس اکشن به روش ICT هم روش منحصر به فردی است که به ما در این مسیر کمک می کند. قابل ذکر است روش ICT در آموزش های خصوصی بورسا تدریس می شود و با این آموزش به خوبی با پرایس اکشن ICT آشنا خواهید شد.

من احسان سماواتیان هستم و 12 سال در بازارهای مالی فعالیت داشته ام. در تحلیل تکنیکال معمولا از پرایس اکشن استفاده می کنم و دوست دارم متدهای درآمد زا را در اختیارتان قرار دهم. امیدوارم خواندن این مقاله به شما در مسیر یادگیری پرایس اکشن کمک کند.

در آموزش پرایس اکشن هم می گویم که فرقی ندارد که شما معامله گری باشید که بخواهید معامله هایتان را زود ببندید یا آن را برای مدت مدیدی باز بگذارید. پرایس اکشن مناسب تمام بازارهای مالی مثل بورس و فارکس و ارز دیجیتال است و در تمام تایم فریم هم جواب می دهد. وقتی شما از روش پرایس اکشن برای تحلیل تکنیکال استفاده می کنید دیگر نیاز به مکمل تکنیکال دیگری ندارید و می توانید در کنار تحلیل فاندامنتال مجموعه ی بسیار خوبی از ابزار را برای تحلیل بازار مالی هدف خود داشته باشید.

سبک ICT پرایس اکشن

پرایس اکشن به روش ICT می تواند قسمت بسیار سنگینی از تحلیل تکنیکال در آموزش پرایس اکشن ارز دیجیتال و آموزش فارکس را تشکیل دهد. ما در این بخش می خواهیم بگوییم که به صورت کلی سبک ICT پرایس اکشن چیست و چه کاربردی در دنیای معامله گری دارد.

همانطور که در آموزش پرایس اکشن هم توضیح دادیم شما برای به سود رسیدن در بازارهای مالی نیاز دارید تا از رفتار معامله گران بزرگ و جریان های مالی سنگین بازار با خبر شده و در همان جهت هم معامله کنید. ما در آموزش پرایس اکشن به روش ICT دقیقا همین مطلب را برای شما توضیح می دهیم.

بازیگران بزرگ بازار قیمت را از یک محدوده مشخص جدا میکنند و با بالا و پایین شدن قیمت، به سود می رسند. درواقع با یادگیری این سبک از معامله قادر خواهید بود، حرکات مؤسسات و بازارگردانان را پیشبینی کرده و به نوعی در تله هایی که برای شما می گذارند گرفتار نمی شوید.

بنیانگذار سبک ICT پرایس اکشن

بنیانگذار سبک ICT مایکل هادلستون (Michael Huddleston) است که به سبک معامله گری او، سبک ICT پرایس اکشن مایکل نیز گفته می شود. مثل سم سیدن و عده زیادی از تحلیل گران و مدرسان بزرگ بازار، او در چندین موسسه مالی مشغول کار بوده و تحلیل گیری انجام می داده است. این یعنی در زمانی که در این موسسات تحلیل گر بوده، رفتار موسسات مالی بزرگ را زیر ذره بین قرار داده و روش خودش را پیدا کرده است. بیشتر مدرسین پرایس اکشن افرادی هستند که در موسسات مالی بزرگ مشغول کار بوده اند. آقای هادلستون عمده فعالیت خود را در بازار فارکس انجام داده بنابراین می توان گفت که سبک او در آموزش فارکس از صفر تا صد می تواند کمک شایانی به شما بکند. از طرفی آموزش پرایس اکشن به روش RTM هم می تواند به شما در آموزش پرایس اکشن ارز دیجیتال کمک کند.

مزایاب و معیب سبک ICT پرایس اکشن

حال که به خوبی میدانید پرایس اکشن ICT چیست باید گفت هر روشی در بازار های مالی نقاط ضعف و قوت خودش را دارد و ما نمی توانیم بکوییم که روش بی نقصی در بازار های مالی وجود دارد که همیشه جواب می دهد.

برای بیان مزایای سبک ict پرایس اکشن میتوان به موارد زیر اشاره کرد:

- اجرای ساده بدون نیاز به اندیکاتور

- تحلیل و برسسی مرحله به مرحله حرکات بازار

- بررسی تاثیر نقدینگی در نوسانات بازار

برای بیان معایب پرایس اکشن به سبک ICT میتوان به موارد زیر اشاره کرد:

- در تایم فریم های بالا مثل 4 ساعته و روزانه بهتر جواب می دهد

- هنوز هم احتمال فریب خورد از موسسات وجود دارد

سبک ICT پرایس اکشن، روشی که شما را با سرمایهای هرچند اندک با بزرگان بازار همجهت و همقدم میکند.

خیلی وقت ها شما تمام تاکتیک های درست برای معامله کردن را اتخاذ می کنید و گویا همه چیز برای به سود رسیدن شما آماده است اما ناگهان بازار زیر و رو می شود و به جای حرکت صعودی یکباره با ریزش سنگین معامله شما با ضرر بسته می شود. من به دانشپذیرانم در دوره آموزش پرایس اکشن می گویم که ذهن شما باید کنجکاو باشد و به دنبال علت بگردد. برخی اوقات دلیل این نوسانات حرکت های پشت پرده بزرگان بازار است و برخی اوقات هم اخبار هستند که این نوسانات را به وجود می آورند. وقتی شما پرایس اکشن ICT را چه در دوره آموزش فارکس از صفر تا صد و چه در آموزش پرایس اکشن ارز دیجیتال یاد بگیرید دیگر مثل بقیه نسبت به این نوسان ها غافلگیر نخواهد شد.

پرایس اکشن ICT چگونه عمل میکند؟

بعد از آشنایی با پرایس اکشن ICT وقت آن رسیده است که توضیح دهیم این سبک از پرایس اکشن چگونه عمل می کند. وقتی یک مدت در یک بازار مالی فعال باشید درک بهتری از شرایط خواهید داشت. نوسان های بازار و رفتارش به مرور دستتان می آید. من، هم در دوره پرایس اکشن ارز دیجیتال و هم در دوره آموزش فارکس از صفر تا صد میگویم که انقدر از این شاخه به آن شاخه نپرید. اجازه دهید که ذهن شما نظم بگیرد. در عین حال شما نیاز به دیدن آموزش پرایس اکشن به روش های مختلف ندارید بلکه نیاز دارید یک روش را یاد بگیرید و خودتان به آن عمق دهید.

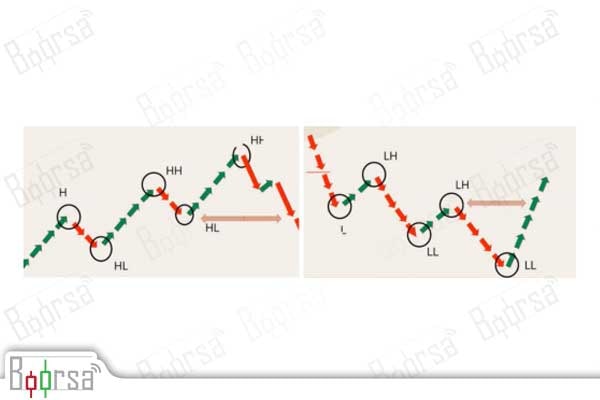

بیشتر استراتژی های بازار با تکیه بر شکست سطوح حمایت و مقاومت و یا رنج زدن بین دو سطح انجام پذیر است اما خیلی وقت ها هم شما شاهد این موضوع هستید که در تله گیر می کنید. سطح مقاومت یا حمایت شکسته می شود و شما با امید ادامه حرکت وارد می شوید و به یکباره بازار برمی گردد. قرار است شما با یادگیری پرایس اکشن ICT دیگر در این تله ها گرفتار نشوید. یکی از نکات مهمی که در مورد بازار مالی هدفتان باید بشناسید ساختار بازار است که در سبک ICT پرایس اکشن قابل استفاده است. به صورت کلی بازار از روند صعودی و نزولی تشکیل شده و در روند صعودی شاهد قله ها و دره های بالاتر از یکدیگر و در روند نزولی شاهد قله و دره های پایین تر از یکدیگر هستیم. شروع و پایان روند ها از اهمیت ویژه ای برخوردار است و برای اینکه ما به سود برسیم پیش بینی درست همین دو موضوع می تواند بسیار کارمان را راحت کند.

سوال اصلی اینجاست که چه زمانی روند صعودی و نزولی به پایان می رسند و روند جدید چه زمانی آغاز می شود. هیچوقت بازار در یک جهت حرکت نمی کند. هر حرکت صعودی و نزولی یک اصلاح دارد ما در نمودار هر کالا شاهد همین موضوع هستیم.

اما در سبک ICT پرایس اکشن، مایکل هادلستون معتقد است ایجاد کنندگان بازار به این راحتی اجازه نمیدهند معامله گران خرد متوجه شکست روند شوند و قصد دارند قیمت را به حد ضرر تریدرها برسانند و سپس قیمت را به اوج رسانده و از معامله سود ببرند. تمام تلاش این افراد بر این است که شما ضرر کنید. در نظر داشته باشید که دستشان هم آنقدر باز نیست و برای همین راه برای به سود رسیدن شما وجود دارد.

برای آشنایی با این روش بهتر است ابتدا با برخی از مفاهیم آشنا شویم:

ساختار مارکت

به نحوه شکل گیری روند ساختار بازار می گویند، دیدگاه های مختلفی از این ساختار وجود دارد که به بررسی آن می پردازیم. توجه داشته باشید که شرایط مختلف از ساختار های مختلف بازار بوجود می آیند که البته نمی توانید از همه آن ها استفاده کنید. ساختار ها معمولا لایه به لایه و تو در تو هستند.

استفاده از ابزار سطوح اصلاحی فیبوناچی

ما در آموزش پرایس اکشن ارز دیجیتال و آموزش فارکس از صفر تا صد به صورت مفصل راجع به این ابزار آموزش داده ایم. اصلاح ها اکثرا از ناحیه 50% فیبوناچی عبور می کنند. اما لزوما این اتفاق نمی افتد. برای معامله کردن همیشه بهترین نواحی برای معامله کردن در زیر اصلاحاتی است که پایین تر از 68% رقم می خورد. یعنی بازار از سطح 61.8% عبور می کند و بین سطح 68% تا 79% می افتد. به این ناحیه، ناحیه ایده آل معامله گری یا Optimal Trade Entry گفته می شود و اختصار آن هم OTE است. اصطلاحات کاربردی بیشتری برای آموزش پرایس اکشن ICT وجود دارد که در این قسمت توضیحش می دهیم.

استفاده از ابزار فیبوناچی

از این ابزار بر روی نمودار قیمتی در بازار فارکساستفاده کنید و این ابزار را در نقطه شروع حرکت روند قرار دهید. در این ابزار نقاط 0.62 و 0.79 نیز وجود دارند اما بین این نقاط در سبک ICT پرایس اکشن نقطهای به اسم OTE وجود دارد که این محدوده بهترین و بهینهترین محدوده برای خرید است.

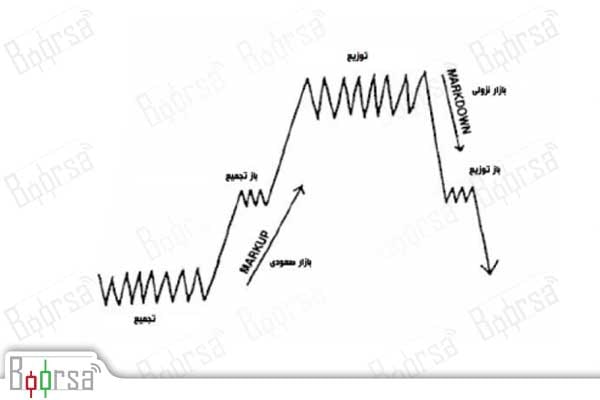

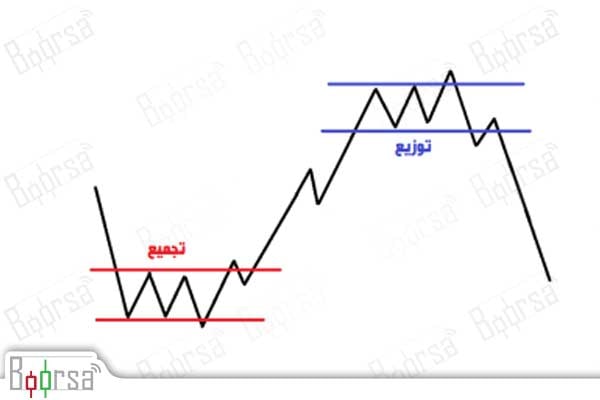

تجمیع (Accumulation)

معمولا پایان روند ها به بازه رنج می رسیم. به طور مثال وقتی روند نزولی به پایان می رسد سریع روند صعودی شروع نمی شود و بازار برای مدتی رنج می زند. این ناحیه ناحیه ای است که قیمت ها ثبات پیدا کند و سفارش های معامله گران جمع آوری شود. خیلی از معامله گران در این مقطع وارد می شوند، بازار بیشتر می ریزد و حد ضرر معامله گران فعال شده و از بازار خارج می شوند. در همین زمان است که روند صعودی شروع می شود. این نکته را در ذهن تصویر کنید چرا که در سبک ICT پرایس اکشن، بسیار از آن استفاده می کنیم.

باز تجمیع (Re-Accumulation)

وقتی که روند بازار صعودی است اما سفارش های زیادی ثبت نمی شود موسسات قیمت ها را ثابت نگه می دارند تا سفارش های جدید ثبت شوند. فرق این حالت با حالت قبلی است. برعکس حالت قبل ما تغییر روند نداریم.

توزیع (Distribution)

در سبک ICT پرایس اکشن برخلاف روش تجمیع، در صورتی که روند صعودی با پایان برسد و روند بازار بخواهد نزولی شود توزیع می گوییم. در این حالت پس از پایان روند صعودی بازار در یک محدوده رنج نوسان کرده و پس از آن قیمت به صعود خود ادامه می دهد. در قیمت های بالاتر سرمایه گذراان بزرگ بازار که مؤسسات هستند سهام و یا اوراق بهادار و یا ارز خود را به تریدرهای هیجانزده میفروشند. پس از این کار قیمت نزول کرده و این سهامداران خرد هستند که ضرر میکنند و فریب بازی مؤسسات بازار را میخورند.

باز توزیع (Re-Distribution)

در یک روند نزولی اگر سفارشها کم باشد قیمت در یک نقطه خاص درجا میزند تا سفارشهای بیشتری جمعآوری شود سپس بازار به روند خود ادامه میدهد. در این چهار مدل ما کمبود سفارشها داریم. اگر بعد از تغییر روند و درجازدن قیمت کمبود سفارش نداشته باشیم حرکت صعودی یا نزولی با توجه به روند قبلی شکل خواهد گرفت اما اگر در روند جدید باز هم کمبود سفارش داشته باشیم، باز تجمیع و باز توزیع برای جمعکردن سفارشهای بیشتر رخ میدهد.

- گسترش یا حرکت Expansion

- ریتریسمنت یا اصلاح Retracement

- ریورسال یا بازگشت Reversal

- رنج زدن یا درجا زدن Consolidation

نکته حائز اهمیت این است که همواره شما به عنوان یک معامله گر با رعایت اصول مدیریت سرمایه و همچنین روانشناسی بازار به دنبال حرکت های گسترشی باشید چرا که بعد از آن ها رنج را داریم و بعد از رنج زدن شروع روند را خواهیم داشت.

تعادل قیمتی یا Eq

به بازگشت قیمت بعد از یک حرکت گسترشی به ناحیه اصلاحی فیبوناچی 50% آن حرکت را تعادل قیمتی می گوییم، این مقدار را می توان با ابزار فیبوناچی بدست آورد، این قیمت معمولا فرصت بازار برای ورود دوباره می دهد. قیمت در این نقطه برای ورود منصفانه است اما توجه داشته باشید که بازار زیاد در این قیمت نمی ماند. ما می توانیم این اتفاق را با بررسی تایم فریم های پایین تر پیدا کنیم.

ارزان یا Discount

به بازگشت قیمت بعد از حرکت صعودی به زیر 50 درصد آن تخفیف می گوییم، یا به عبارت دیگر در یک رنج مشخص هر قیمتی زیر 50 درصد یا ناحیه تعادلی باشد را ارزان می گوییم، این عبارت نسبی است و در هر تایم فریم متفاوت است.

گران یا Premium

به بازگشت قیمت بعد از حرکت نزولی به بالای 50 درصد، گران می گوییم، یا به عبارتی در یک رنج مشخص هر قیمتی بالای 50 درصد یا ناحیه تعادی باشد را گران می گوییم، این نیز یک عبارت نسبی بوده و در هر تایم فریم متفاوت است.

خلا نقدینگی یا LV

نواحی ای که قیمت از آن جا در یک جهت خاص حرکت با مومنتوم بدون اصلاح داشته، انتظار می رود در بازگشت قیمت برای جمع آوری نقدینگی دوباره، به محل شروع حرکت برگردد، این حرکت معمولا کندل های با سایه های کوچک و بدنه بزرگ رقم می خورد.

استخر نقدینگی

نواحی بالایی سقف ها یا پایینی کف ها که معمولا معامله گران استاپ های ورودی معاملات خودشان را در آنجا قرار می دهند را استخرهای نقدینگی می گویند، بانک ها با کشاندن قیمت به آنجا حجم سفارشات خود را پر می کنند یا سفارشات قبلی خود را می بندند.

اوردر بلاک

به صورت کلی اوردر بلاک ها رفتاری از بازار را نشان می دهند که سفارش ها و روند حرکتی موسسه ها ی مالی و بانک های بزرگ که عمده نقدینگی بازار را تشکیل می دهند را در خود جای می دهد. حرکت موسسه ها معمولا با الگوهای خاصی توام می شود و روند ها و حرکت های بزرگ بازار را می سازد. پس شما باید این الگوها را در ذهن داشته باشید. به طور مثال در زمانی که اوردر بلاک ایجاد شده و قیمت در یک محدوده باریک نوسان می کند، سرمایه گذاران در حال پر کردن سفارشات خود در این مناطق هستند و معاملات این بازیگران بازار، به صورت اوردر بلاک به نمایش درمی آید. پس از اتمام سفارشات و انجام این خرید و فروش ها، بازار مانند فنر رها شده و حرکت سریعی به سمت بالا یا پایین انجام می دهد.

وقتی که قیمت سقف قبلی خود را با قدرت زیادرد می کند، یک کندل قبل از حرکت با مومنتوم بالا وجود دارد که رنگی خلاف روند پر قدرت دارد، در صورت عدم وجود این کندل، ضعیف ترین کندل همرنگ ضعیف را به عنوان اوردر بلاک می توان در نظر گرفت.

نحوه ترید:

وقتی قیمت به ناحیه تحلیل ما برسد، به یک تایم فریم پایین تر می رویم و منتظر شکل گیری اوردر بلاک می شویم. و منتظر تشکیل اوردر بلاک جدید در جهت اوردر بلاک تایم بالاتر می مانیم و بعد از پوشش اوردربلاک تایم پایین با کندل رنگ مخالف، در مرکز بدنه، اوپن یا شدو نزدیک اوپن اوردر بلاک تایم پایین اوردر لیمیت ست می کنیم و استاپ را در زیر اوردر بلاک قرار می دهیم, زمانی که قیمت از وسط اوردر بلاک رد شد، احتمال شکست آن سطح زیاد می شود.

BMS چگونه بوجود می آید؟

همانطور که می دانید در روند صعودی، قیمت سقف و کف های بالاتر از هم شکل می گیرد و به نوعی به نظر خریداران احترام می گذارد پس اگر قیمت بازار بالا برود، تقاضایی وجود دارد. ما به این ناحیه، ناحیه تقاضا نیز می گوییم. طبیعتا ادامه روند صعودی به شرط شکسته شدن سطوح و کشف قله های جدید ادامه پیدا می کند. در روندهای نزولی قاعدتا کف ها و سقف های پایین تر از هم ایجاد می شود که در این مرحله قیمت به نظر فروشندگان احترام می گذارد که به آن محدوده عرضه می گوییم. ادامه روند نزولی منوط بر شکسته شدن کف قبلی است.

اما در نظر داشته باشید که در بازارهای رنج (نوسانی) قیمت در حال بالا و پایین رفتن در یک محدوده است. برای پیدا کردن و یا تشخیص روند در مواقعی که بازار رنج است باید به کف ها و سقف ها دقت کنیم. با شکستن کف و یا سقف تریدینگ رنج، روند بازار مشخص می شود. این شکستن کف و سقف در جهت روند را شکست ساختاری بازار یا اصطلاحا بی. ام. اس می نامیم که با نماد BMS نشان می دهیم.

بزرگان بازار چه می کنند؟

مارکت میکر همیشه از سطوحی که در آن ها ورود داشته محافظت می کند تا وارد ضرر زیادی نشود، همواره نیز سطوح تایم فریم های بالاتر از محافظت بیشتری برخوردارند و می توانند سطوح تایم های پایین تر را تحت تاثیر خودشان قرار دهند، به طور مثال مارکت میکر برای بالا نگه داشتن قیمت و پر کردن حجم فروش خود، مقداری پوزیشن خرید باز می کند، این اتفاق ممکن است به شکل اوردر بلاک دیده شود، بعدا که قیمت به آن ناحیه می رسد، اوردرهای خرید خود را می بندد و دوباره شروع به ریزش می کند؛ این اتفاق همواره در حال رخ دادن است.

واگرایی در پرایس اکشن ICT

واگرایی زمانی است که قیمت یک دارایی در جهت مخالف یک شاخص فنی مانند یک نوسان ساز حرکت کرده یا برخلاف سایر داده ها حرکت می کند. واگرایی هشدار می دهد که روند فعلی قیمت ممکن است ضعیف شده و در برخی موارد ممکن است منجر به تغییر جهت روند شود؛ وجود حباب یا واگرایی را می توان با استفاده از RSI و MACD پیدا کرد؛ اما یکی از روش های تشخیص استاپ هانت کردن مارکت میکرها بررسی چارت روی ابزارهایی است که با همدیگر همبستگی دارند.

خط روند و حیله آن توسط مارکت میکر

قیمت همیشه در حال حرکت به سوی نقدینگی است، در دیدگاه تحلیل تکنیکال کلاسیک خط روند عاملی مهم محسوب می شود، اما این خطوط همچنان می توانند نادیده گرفته شوند، چرا که معامله گری که بر اساس خط روند ترید می کند، حد ضرر خودش را در زیر آن قرار می دهد، مارکت میکر نیز قیمت را ابتدا به زیر خط روند برده تا نقدینگی را جمع کند، سپس به حرکت اصلیش ادامه می دهد. ما در آموزش پرایس اکشن ارز دیجیتال هم می گوییم که خیلی وقت ها این خطوط روند می توانند دردسرساز شوند و شما همیشه نیاز دارید منتظر یک پولبک باشید.

بهترین اوردر بلاک

انتخاب اوردر بلاک سری نکاتی دارد که در ادامه آن را معرفی خواهیم کرد:

اوردربلاکی که نزدیک یک حمایت و مقاومت باشد، برای ما اهمیت بیشتری دارد، وقتی با کندل های بعدی از اوردر بلاک عبور می کند، آن حرکت تائید می شود، ترجیحا این عبور باید با ضرب آهنگ خوبی صورت بگیرد؛ وقتی قیمت به ناحیه اوردر بلاک باز می گردد، می توانیم ریسک ورود را بپذیریم و همچنین در نظر داشته باشید که حد ضرر ما نیز بهتر است بالای اوردر بلاک باشد، برای تعیین حد سود نیز باید دنبال محدوده های حمایت و مقاومت بعدی باشیم، در بالای اوردر بلاک ها نقدینگی وجود دارد، لذا قیمت می تواند تا آنجا پیش برود.

حقه بازارگردان استفاده از الگوها

مارکت میکر می داند الگوهای کلاسیکی وجود دارد که معامله گران با دیدن آن ها وارد معامله می شوند، به همین دلیل شکست دادن این الگوها برای او کاری راحت است، برای مثال سقف و کف دو قلو یکی از این مثال است، شما باید بدانید بدون تائیدیه اصلا نباید این الگوها را ترید کنید، یکی از موارد شایع از الگوها نیز الگو سروشانه است که قیمت ابتدا شما را در سود خواهد برد ولی این سود تا پایان همراه شما نبوده و در صورتی که شما ریسک فری نکرده باشید با ضرر از معامله خارج می شوید.

معاملات روزانه

در این سبک از ترید به دنبال معامله کردن داخل یک کندل روزانه هستیم، این سبک از تحلیل به دقت خیلی بیشتری نیاز دارد چرا که شما می خواهید روند یک روز را پیش بینی کنید، هدف اصلی گرفتن سود از معاملات روزانه، گرفتن 50 تا 60% از روند فعلی است، ایده آل ترین حالت در ترید روزانه انجام معامله در جهت تایم فریم بالاتر یعنی تایم فریم هفتگی است چرا که زمانی شما احتمال برد بیشتری دارد که هم جهت با بازار معامله می کنید، برای معامله کردن در این تایم فریم حتما نباید با یک پوزیشن همراه کنید، می توانید چندین پوزیشن در جهت تحلیل خود داشته باشید، در صورتی که در بازارهای مالی بین المللی همچون بازار ارزهای دیجیتال (cryptocurrency) تحلیل و ترید می کنید، این نکته را بخاطر داشته باشید زمان باز شدن بانک های بین المللی می تواند حجم پول در آن بازار را بالا برده به همین جهت این زمان ها بازار می تواند شتاب خوبی داشته باشد.

نکات خیلی مهم و جمع بندی پرایس اکشن ICT

- بعد از BMS همیشه یک تثبیت قیمتی (Consolidation) رخ می دهد

- در راستای مسیر BMS ترید کنید.

- بعد از BMS منتظر یک اصلاح یا بازگشت از سطح 50 اصلاحی فیبوناچی باشید

- روی اوردر بلاک های مطمئن ریسک کنید.

- دائما معامله نکنید

- روی روانشناسی بازار تمرکز کنید

- برای ورود خود تایم فریم کم کنید تا حد ضرر شما کوچک شود

- در جهت روند بازار معامله باز کنید، روند دوست شماست

- حواستان به نقدینگی ها باشد، مارکت میکر آن جا را هدف قرار می گیرد.

- مدیریت سرمایه را رعایت کنید

نتیجه گیری:

در این مقاله درخصوص پرایس اکشن ICT چیست صحبت کردیم و آن را به خوبی شرح دادیم که چگونه عمل می کند. به طور کلی اصلی ترین ویژگی ICT این است که روشی بسیار ساده و کاربردی می باشد. اما در حین سادگی و کاربردی بودن، هنوز بسیاری از معامله گران شناخت کاربردی و کاملی از آن ندارند و شاید دلیل آن را می توان، جدید بودن این سبک استراتژی دانست. درخصوص لازمه یادگیری این استراتژی، اگر بتوانید این استراتژی را به صورت کاملا کاربردی عملیاتی کنید؛ قادر خواهید بود مانند بازار گردانهای بازار، که سود و ضررهای مارکت را مشخص میکنند عمل کنید فراموش نکنید که روانشناسی شما نیز بسیار مهم است.

لینک دریافت فایل PDF مقاله پرایس اکشن به روش ICT